繳稅的時間點 : 每年5月 要向國稅局申報股利所得

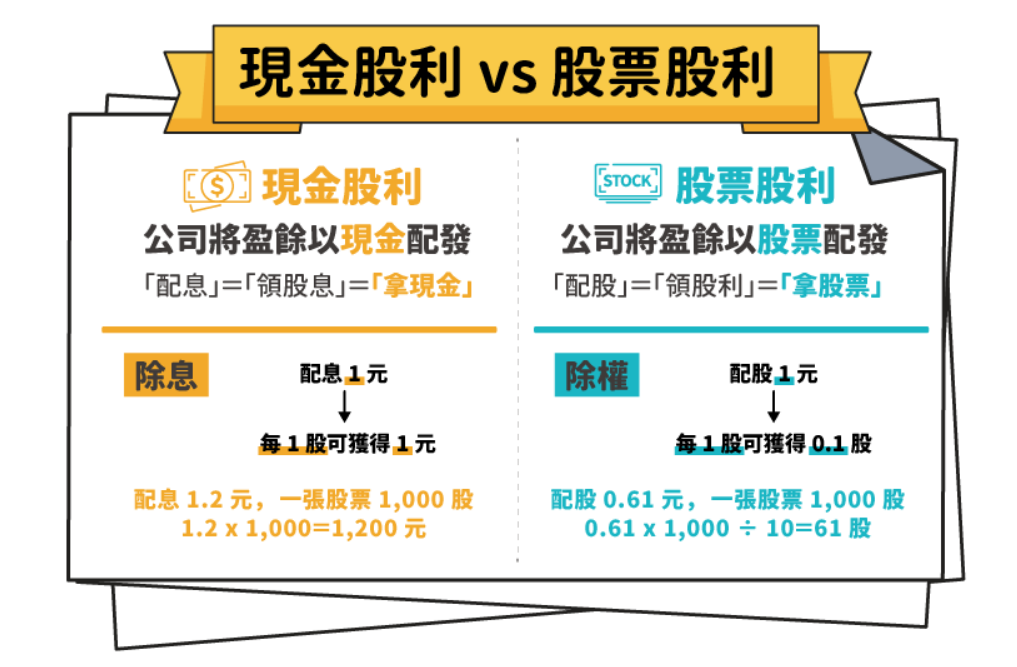

股利的種類 :分2種 – 現金股利 、股票股利,都要申報並計入所得

怎麼申報才有利

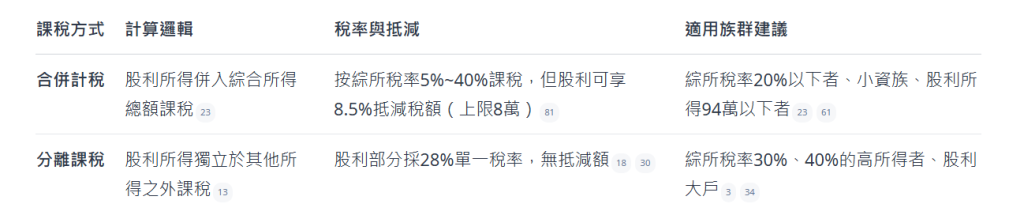

現行規定有2種方式 :

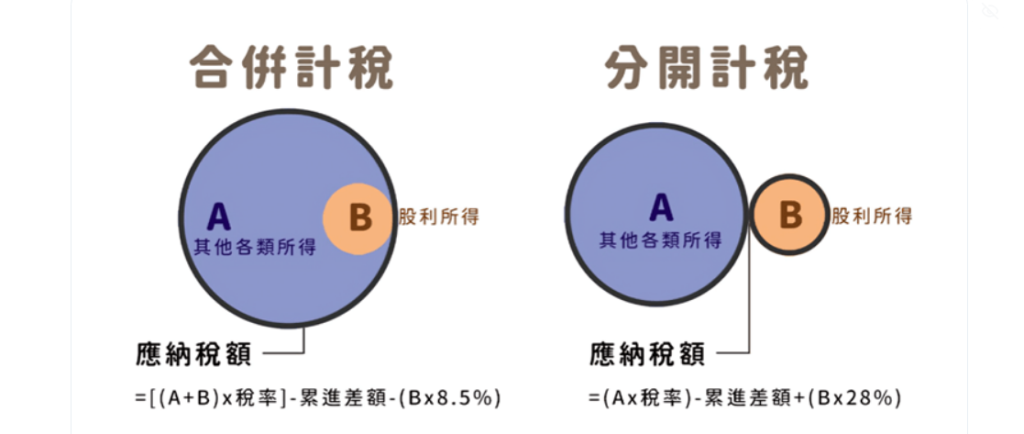

1 合併計稅 :此方式是將股利所得併入個人綜合所得總額中,一同計算應納稅額,但提供股利金額8.5%的可抵減稅額,每戶上限為新台幣8萬元

–計算公式:[(年度薪資所得+年度股利所得) - (免稅額與扣除額)] × 所得稅率 - (股利所得 × 8.5%)。

- 適用族群:此方案對綜合所得稅率級距在5%、12%、20%的投資人,或股利所得總額在94萬元以下的存股族較為有利。由於抵減率8.5%高於5%的稅率,適用5%稅率級距的投資人甚至可以實現退稅。

2. 分離課稅 : 此方式是將股利所得從綜合所得總額中獨立出來,按28%的單一稅率計算稅額,再與其他所得的應納稅額相加。

- 計算公式:

[(年度薪資所得) - (免稅額與扣除額)] × 所得稅率 + (年度股利所得 × 28%)。

–適用族群:此方案適合所得稅率級距達到30%或40%的高所得者及股利大戶。由於28%的固定稅率低於其邊際稅率,因此能達到節稅效果。

如何選擇最有利的申報方式 :

取決於你的年度總收入是多少 ?

綜合所得淨額適用稅率20%以下:建議選擇合併計稅。

綜合所得淨額適用稅率30%或40%以上:建議選擇分離課稅。

股利所得在94萬元以下:即使所得稅率級距稍高,若股利所得不高於94萬元,仍可能適合選擇合併計稅,以充分利用8.5%的抵減稅額

補充 : 如果是外國籍的股東 .跟台灣籍的股東不太一樣喔

外國股東股利扣繳規定

對於非中華民國境內居住的個人或總機構在境外的營利事業(即外國股東),公司在分配股利時,不論是現金股利或股票股利,都應按給付額的21%稅率進行扣繳。

所以不會拿到全額喔